Preencher a declaração de IRS não tem de ser um bicho‑papão.

Fixe bem estas datas: entre 1 de abril e 30 de junho de 2025, todos os contribuintes têm de submeter online a declaração Modelo 3 relativa aos rendimentos de 2024. Não sabe como?

Siga este guia para evitar multas, assegurar um reembolso mais rápido e garantir que nenhuma dedução, como as quotas da sua ordem profissional, fica para trás.

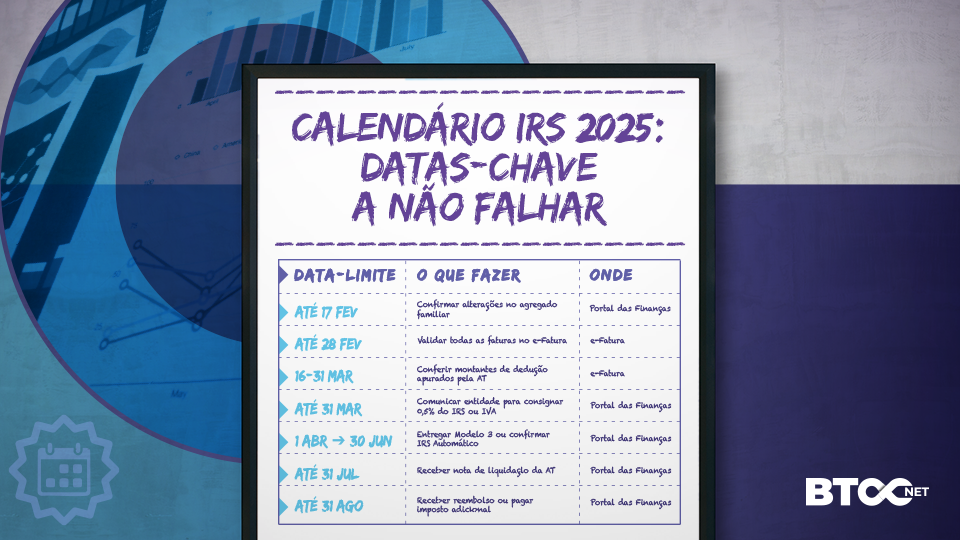

1. Calendário IRS 2025: datas‑chave a não falhar

Dica rápida: ative as notificações electrónicas no site das Finanças para receber alertas destas etapas!

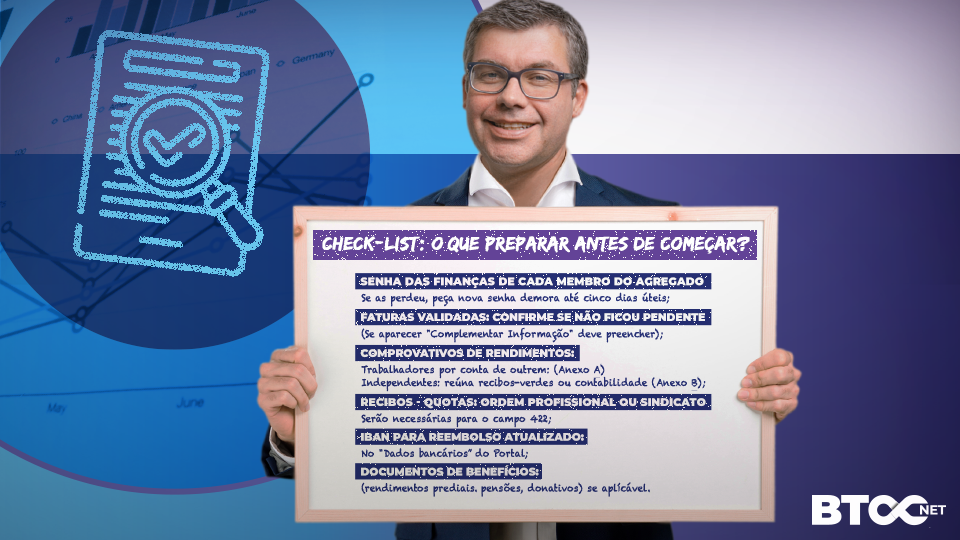

2. Check‑list: o que preparar antes de começar?

- Senha das Finanças de cada membro do agregado. Se as perdeu, peça nova senha – demora até cinco dias úteis;

- Faturas validadas: confirme se não ficou nenhuma pendente (se aparecer “Complementar Informação” deve preencher);

- Comprovativos de rendimentos:

– Trabalhadores por conta de outrem: declarar rendimentos e retenções constantes da declaração anual da entidade patronal (Anexo A)

– Independentes: reúna recibos‑verdes ou contabilidade (Anexo B) - Recibos das quotas da sua ordem profissional ou sindicato – serão necessárias para o campo 422;

- IBAN para reembolso, atualizado no “Dados bancários” do Portal;

- Documentos de benefícios (rendimentos prediais, pensões, donativos) se aplicável

3. Passo‑a‑Passo para preencher o IRS 2025

A. Abrir o Modelo 3

Depois de iniciar sessão, escolha Entregar ► IRS ► Preencher. No Modelo 3:

- Confirme NIF, estado civil e morada;

- Se for casado ou unido de facto, decida tributação conjunta ou separada (a opção pode influenciar o imposto a pagar);

- Indique o IBAN para reembolso.

Erro comum: deixar posições de dependentes em branco – gera divergências que atrasam o reembolso!

B. Anexo A — Trabalho Dependente e Pensões

- Quadro 4A: rendimentos, retenções e contribuições obrigatórias já vêm pré‑preenchidos; compare com a declaração anual da entidade patronal;

- Campo 401 vs. 403: 401 é para rendimentos em Portugal; 403 para entidades estrangeiras. Cuidado: preencher mal estes campos causa dupla tributação;

- Quadro 6D (deduções específicas): aqui declarará as quotizações profissionais se for trabalhador por conta de outrem.

C. Anexo B — Trabalhadores Independentes

- Regime simplificado: basta confirmar rendimentos no Quadro 4; as quotas de ordem são deduzidas automaticamente pela aplicação dos coeficientes;

- Contabilidade organizada: introduza custos reais e anexe o balancete. Entregue as quotas ao seu TOC para inclusão como custo profissional.

Se passou de simplificado para contabilidade organizada em 2024, confirme se indicou o código de atividade económica (CAE) correto para que o coeficiente não seja aplicado!

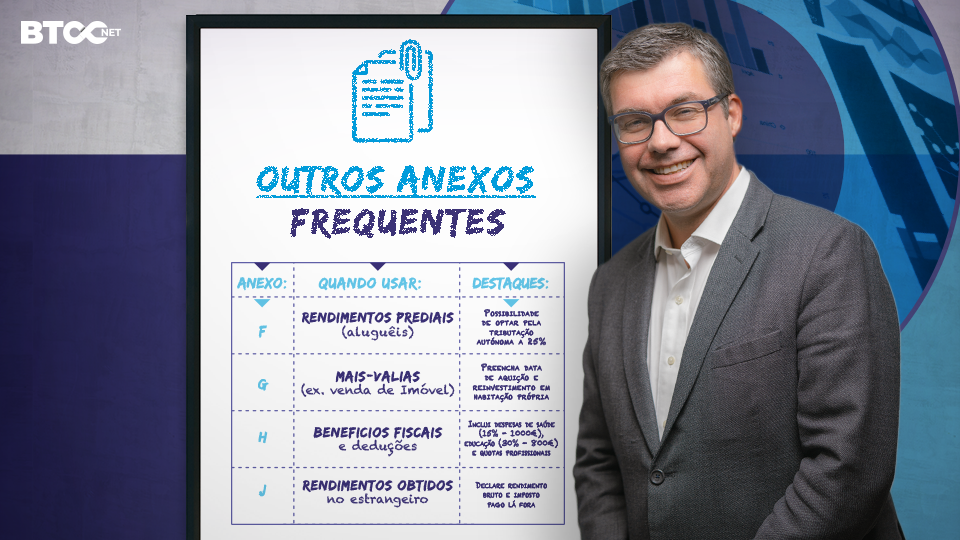

4. Outros anexos frequentes para o IRS

5. IRS Automático: aceitar ou recusar?

Se a AT disponibilizar o IRS Automático, verá um atalho “Declaração automática” na página inicial. Está abrangido quem apenas obteve rendimentos de trabalho dependente ou pensões e não tenha deduções fora do e‑Fatura, entre outras condições.

- Verifique se as quotas da sua ordem foram consideradas (não estão incluídas por defeito). Caso contrário, recuse o automático e entregue o Modelo 3 manualmente;

- A declaração provisória converte‑se em definitiva a 30 de junho se nada fizer.

6. Deduções e Benefícios Fiscais que fazem diferença

Despesas gerais familiares, saúde, educação e lares

- Despesas gerais — 35 % até 250 € por agregado;

- Saúde — 15 % até 1 000 €;

- Educação — 30 % até 800 € (pode chegar a 1 100 € com “estudante deslocado”);

- Lares — 25 % até 403 €

Dica rápida: valide todas as faturas no e‑Fatura até 25 de fevereiro para que apareçam pré‑preenchidas!

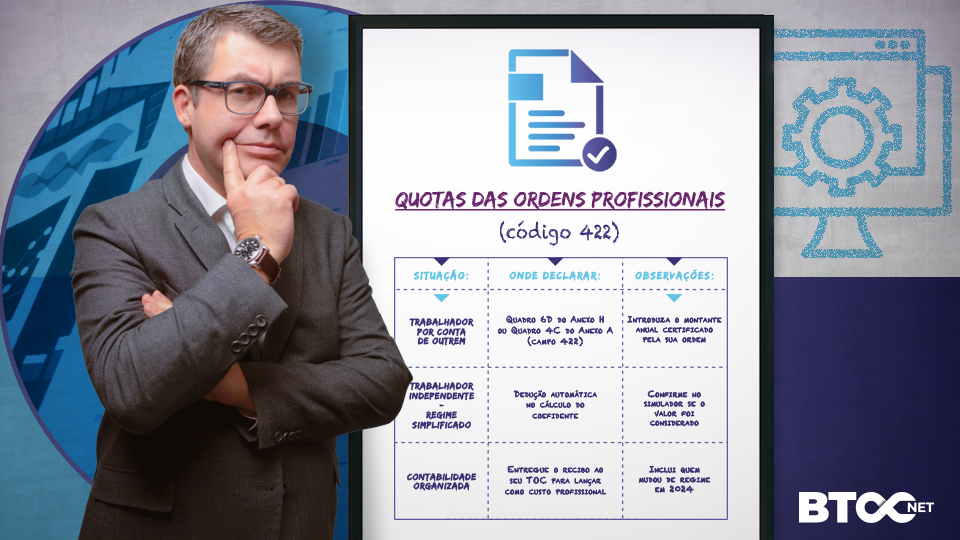

Quotas das Ordens Profissionais (código 422)

As quotizações pagas a ordens ou associações profissionais podem ser deduzidas à coleta, segundo as indicações no quadro abaixo:

- Não entra no IRS Automático: se aceitar a declaração automática perde este benefício – recuse e entregue manualmente o Modelo 3;

- Base legal: n.º 4 do art.º 25.º do CIRS;

- Poupança típica: quem paga 180 € de quotas e se encontra no 28 % de taxa marginal recupera 50,40 € (180 × 28 %);

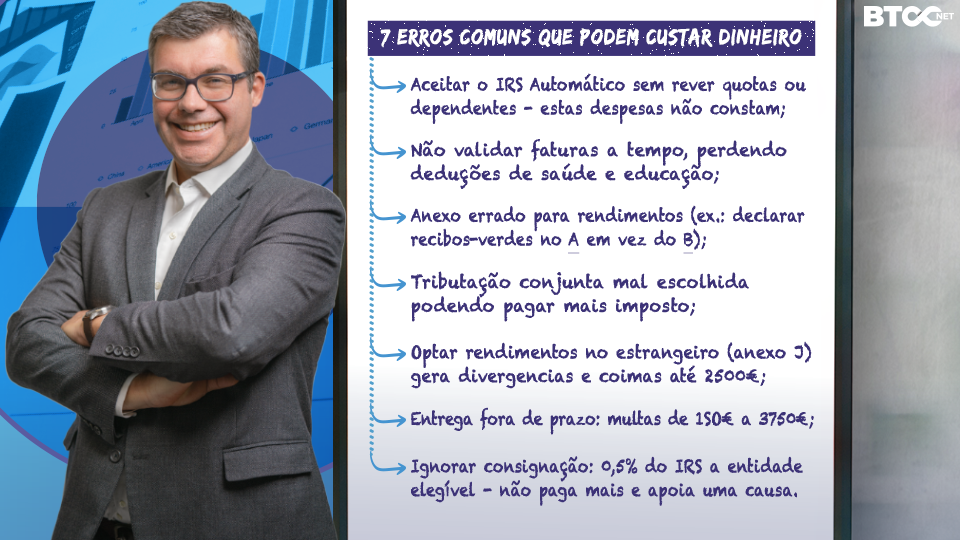

7. Erros comuns no IRS que podem custar dinheiro

- Aceitar o IRS Automático sem rever quotas ou dependentes – estas despesas não constam;

- Não validar faturas a tempo, perdendo deduções de saúde e educação;

- Anexo errado para rendimentos (ex.: declarar recibos‑verdes no A em vez do B);

- Tributação conjunta mal escolhida, podendo pagar mais imposto;

- Omitir rendimentos no estrangeiro (Anexo J) — gera divergência e coimas até 22 500 €;

- Entregar fora de prazo: multas de 150 € a 3 750 €;

- Ignorar a consignação de 0,5 % do IRS a uma entidade elegível — não paga mais e apoia uma causa.

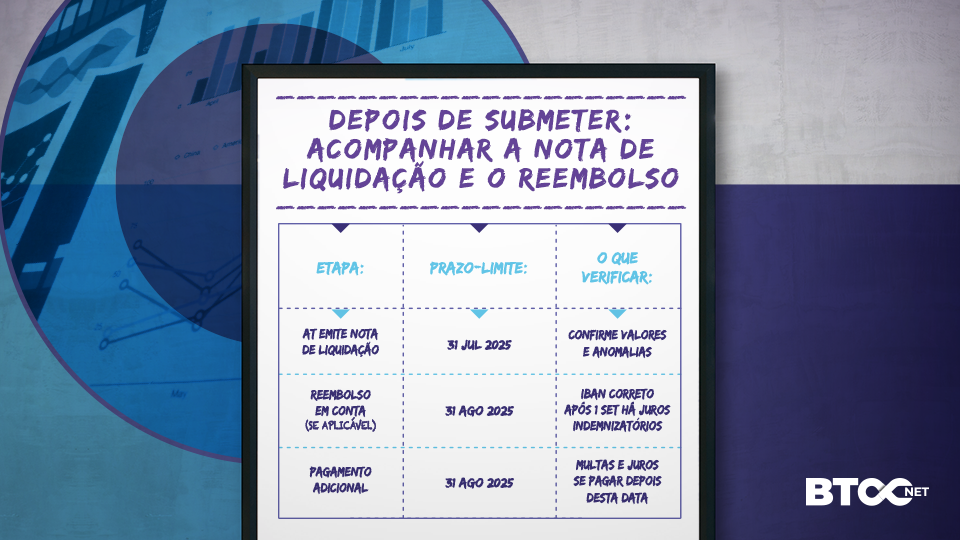

8. Depois de Submeter: acompanhar a nota de liquidação e o reembolso

Para acompanhar o estado, no Portal das Finanças navegue em Todos os Serviços ► IRS ► Consultar Declaração; verá estados como “Liquidação processada” ou “Reembolso emitido”.

9. FAQ – Perguntas Frequentes sobre o IRS

1. Posso corrigir a declaração depois de enviada?

Sim. Pode entregar uma declaração de substituição sem penalização adicional desde que o faça até 120 dias após o termo do prazo de pagamento do imposto, nos termos do artigo 59.º do CPPT. A correção faz‑se no Portal das Finanças, escolhendo “IRS ► Entregar ► Declaração de substituição”.

2. Quais são as coimas por atraso na entrega?

Depende do tempo decorrido e de eventual notificação da Autoridade Tributária:

- Entrega voluntária até 30 dias depois do prazo – coima mínima pode ser reduzida para 25 €;

- Após notificação mas antes de acção inspectiva – mínimo 37,50 €;

- Se houver procedimento de inspecção – mínimo 112,50 €;

- Atraso que prejudique o Estado ou muito prolongado – coima entre 150 € e 3 750 € (mais encargos).

3. Como acompanho o reembolso do IRS?

- Entre no Portal das Finanças com NIF e senha;

- Aceda a IRS ► Consultar Declaração (ou atalho “Estado da Declaração”);

- Selecione o ano e verifique os estados possíveis: “Declaração certa”, “Liquidação processada”, “Reembolso emitido”, “Pagamento confirmado”.

Conclusão

Preencher o IRS com confiança é possível — sobretudo quando se conhecem truques como declarar as quotas no campo 422 e evitar os sete erros que atrasam reembolsos.

Se, ainda assim, precisa de uma revisão experiente ou de entregar toda a declaração sem stress, fale connosco: a BTOCNET reúne centenas de contabilistas certificados prontos a otimizar o seu IRS. Contacte-nos através deste link!